ಸುಲಭ ಸಾಲಕ್ಕೆ ಕೀಲಿಕೈ ಕ್ರೆಡಿಟ್ ಸ್ಕೋರ್

ಅದೊಂದು ಬ್ಯಾಂಕ್ ಶಾಖೆ. ಅಧಿಕಾರಿ ಹಾಗೂ ಸಿಬ್ಬಂದಿಗಳ ಎದಿರು ಕುಳಿತ ಗ್ರಾಹಕರು, ತಮ್ಮ ಚಿಕ್ಕಪ್ಪನೋ, ಸೋದರ ಮಾವನೋ, ದೂರದ ಸಂಬಂಧಿಯೋ ಇದೇ ಬ್ಯಾಂಕ್ನಲ್ಲಿ ಉದ್ಯೋಗದಲ್ಲಿದ್ದರು ಎಂದೋ, ಬ್ಯಾಂಕ್ನ ಹಿರಿಯ ಅಧಿಕಾರಿಗಳಲ್ಲಿ ‘ಅವರು’ ತಮಗೆ ಬಹಳ ಪರಿಚಯ ಎಂದೋ ಹೇಳಿಕೊಂಡು ತಮ್ಮ ಸಾಲದ ಅರ್ಜಿ ಸ್ವೀಕೃತವಾಗುವಂತೆ ಮಾಡಲು ಪ್ರಯತ್ನಿಸು ತ್ತಿದ್ದಾರೆ. ಆದರೆ, ಬ್ಯಾಂಕ್ ಸಿಬ್ಬಂದಿ ಅವರ ಮಾತಿನತ್ತ ಅಷ್ಟು ಗಮನ ಕೊಡದೇ ಸಾಲದ ಅರ್ಜಿಗೆ ಲಗತ್ತಿಸಿದ ದಾಖಲೆಗಳನ್ನು ಪರಿಶೀಲಿಸು ತ್ತಿದ್ದಾರೆ.

ಅದೇ ಕ್ಷಣದಲ್ಲಿ 30-35 ವರ್ಷದಷ್ಟು ವಯಸ್ಸಿನ, ಎತ್ತರದ ನಿಲುವಿನ ವ್ಯಕ್ತಿಯೊಬ್ಬರು ಬ್ಯಾಂಕ್ ಶಾಖೆ ಪ್ರವೇಶಿಸಿದವರೇ, ನಾನು ರಮೇಶ್, ನನ್ನ ಕ್ರೆಡಿಟ್ ಸ್ಕೋರ್ 750 ಎಂದು ಘೋಷಿಸು ತ್ತಾರೆ. ಕಣ್ಣು ಮಿಟುಕಿಸಿ ತೆರೆಯುವುದರೊಳಗೇ ಬ್ಯಾಂಕ್ ಶಾಖೆಯಲ್ಲಿನ ಎಲ್ಲ ಸಿಬ್ಬಂದಿಗಳೂ ನಾಮುಂದು ತಾಮುಂದು ಎಂದು ಆ ಹೊಸ ಗ್ರಾಹಕನತ್ತ ಧಾವಿಸುತ್ತಾರೆ. ಉಳಿದ ಗ್ರಾಹಕರು ಕಕ್ಕಾಬಿಕ್ಕಿಯಾಗಿ ನೋಡುತ್ತಿರುತ್ತಾರೆ.... ನೀವು ಇಂತಹುದೊಂದು ಜಾಹೀರಾತನ್ನು ಇತ್ತೀಚಿನ ದಿನಗಳಲ್ಲಿ ಟಿ.ವಿಗಳಲ್ಲಿ ವೀಕ್ಷಿಸಿರ ಬಹುದು.

ಅದು ಸರಿ, ಈ ಕ್ರೆಡಿಟ್ ಸ್ಕೋರ್ ಅಂದರೆ ಏನದು? ಅದರಿಂದ ಬ್ಯಾಂಕ್ ಗ್ರಾಹಕರಿಗೇನು ಪ್ರಯೋಜನ? ಆ ಸ್ಕೋರ್ ಅರ್ಥಾತ್ ಅಂಕಗಳನ್ನು ನೀಡುವವರು ಯಾರು? ನಮ್ಮ ಸಾಲದ ಸಾಮರ್ಥ್ಯ ವನ್ನು ನಿರ್ಧರಿಸುವವರು ಯಾರು?

ನಿಮ್ಮ ಸಾಲದ ಸಾಮರ್ಥ್ಯ ಎಷ್ಟು? ನಿಮಗೆ ಸರ್ಕಾರಿ ಸ್ವಾಮ್ಯದ ಹಾಗೂ ಖಾಸಗಿ ಬ್ಯಾಂಕ್ಗಳಲ್ಲಿ ಎಷ್ಟು ಸಾಲ ದೊರಕಬಹುದು? ಅಥವಾ ಬ್ಯಾಂಕು ಗಳು ನಿಮಗೆ ಸಾಲ ನೀಡಲು ಬ್ಯಾಂಕ್ಗಳು ಒಪ್ಪ ಬಹುದೇ ಅಥವಾ ನಿರಾಕರಿಸಬಹುದೇ?

ಈ ಪ್ರಶ್ನೆಗಳಿಗೆ ಸ್ಪಷ್ಟ ಉತ್ತರ ಬೇಕಾದರೆ ನೀವು ನಿಮ್ಮ ಸಾಲದ ಅಂಕಗಳು (Credit Score) ಅರ್ಥಾತ್ ನಿಮಗೆ ಸಾಲ ಪಡೆಯಲು

ಮತ್ತು ಮರು ಪಾವತಿಸಲು ಇರುವ ಸಾಮರ್ಥ್ಯ ಎಷ್ಟು? ಎಂಬುದನ್ನು ತಿಳಿದುಕೊಳ್ಳುವುದು ಅವಶ್ಯಕ.

ಸಾಲದ ವರದಿ?

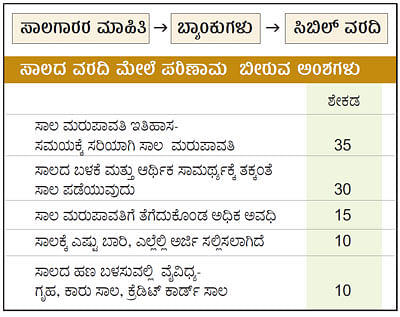

ಬ್ಯಾಂಕ್ಗಳಿಂದ ಸಾಲ ಪಡೆಯಲು ಇಚ್ಛಿಸುವವರು ತಮ್ಮ ಸಾಲ ಸಾಮರ್ಥ್ಯದ ಅಂಕಗಳು ಹಾಗೂ ಸಾಲಕ್ಕೆ ಸಂಬಂಧಿಸಿದ ವರದಿಯನ್ನು ಸಂಗ್ರಹಿಸಿಟ್ಟು ಕೊಳ್ಳುವುದು ಇತ್ತೀಚಿನ ದಿನಗಳಲ್ಲಿ ಬ್ಯಾಂಕಿಂಗ್ ವಹಿವಾಟಿನಲ್ಲಿನ ಭಾಗವಾಗಿದೆ. ಈ ವರದಿಯನ್ನು ಬ್ಯಾಂಕ್ಗಳೊಟ್ಟಿಗಿನ ಗ್ರಾಹಕರ ಸಾಲದ ವಹಿವಾಟು ಗಳ ಡೇಟಾ (ದತ್ತಾಂಶ) ಸಂಗ್ರಹಿಸಿ ವಿಶ್ಲೇಷಿಸಿ ಅಂಕ ನೀಡುವ ಕ್ರೆಡಿಟ್ ರೇಟಿಂಗ್ ಬ್ಯೂರೊಗಳಿಂದ ಪಡೆಯಬಹುದಾಗಿದೆ. ಈ ಕ್ರೆಡಿಟ್್ ರೇಟಿಂಗ್ ವ್ಯವಸ್ಥೆ ಇತ್ತೀಚಿನ ಕೆಲವು ವರ್ಷಗಳಿಂದ ಭಾರತದಲ್ಲಿಯೂ ಚಾಲ್ತಿಗೆ ಬಂದಿದೆ. ನೀವು ಸಾಲ ಯಾವ ಬ್ಯಾಂಕುಗಳಿಂದ ಪಡೆದಿ ದ್ದೀರಿ? ಸಾಲದ ಮೊತ್ತ ಎಷ್ಟು ? ನಿಗದಿತ ಸಮ ಯಕ್ಕೆ ಸರಿಯಾಗಿ ನಿಗದಿಪಡಿಸಿದ ಮೊತ್ತವನ್ನು ಮರುಪಾವತಿ ಮಾಡಿದ್ದೀರೋ ಇಲ್ಲವೋ? ಸಾಲ ವೇನಾದರೂ ಬಾಕಿಯಾಗಿದೆಯಾ? ಮರುಪಾವತಿಯಲ್ಲಿ ಏನಾದರೂ ವಿಳಂಬವಾಗಿದೆಯಾ? ಎಷ್ಟು ದಿನ ವಿಳಂಬವಾಗಿದೆ? ಸಾಲ ಮನ್ನಾ ಆಗಿದೆಯಾ? ಯಾವ ಯಾವ ಬ್ಯಾಂಕುಗಳಿಗೆ ಸಾಲದ ಅರ್ಜಿ ಸಲ್ಲಿಸಿದ್ದೀರಾ? ಸಾಲದ ಅರ್ಜಿ ತಿರಸ್ಕೃತವಾಗಿ ದೆಯಾ?...

ಈ ಎಲ್ಲಾ ವಿಚಾರಗಳನ್ನು ಸಾಲದ ವರದಿಯಲ್ಲಿ ನೀಡಲಾಗುತ್ತದೆ ಮತ್ತು ಈ ಪ್ರಶ್ನೆಗಳಿಗೆ ಅನುಗುಣ ವಾಗಿ ನಿಮ್ಮ ಸಾಲದ ಅಂಕಗಳನ್ನು ನಿರ್ಧರಿಸ ಲಾಗುತ್ತದೆ.

ವರದಿಯಿಂದೇನು ಉಪಯೋಗ?

ಬ್ಯಾಂಕು ಹಾಗೂ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು ಈ ಸಾಲದ ವರದಿ ಮತ್ತು ಸಾಲ ಪಡೆವ ಸಾಮರ್ಥ್ಯದ ಅಂಕಗಳನ್ನು ಆಧರಿಸಿ ಅರ್ಜಿದಾರರಿಗೆ ಸಾಲ ನೀಡಬಹುದೇ? ಅಥವಾ ತಿರಸ್ಕರಿಸಬಹುದೇ? ಎಂದು ನಿರ್ಧರಿಸುತ್ತವೆ.

ಒಂದು ಬ್ಯಾಂಕ್ನಿಂದ ಸಾಲ ಪಡೆದು ಮರು ಪಾವತಿಸದೇ ಸುಸ್ತಿದಾರನಾಗಿರುವ ಒಬ್ಬ ವ್ಯಕ್ತಿಯು, ಈ ವಿಚಾರಗಳನ್ನೆಲ್ಲಾ ಮರೆಮಾಚಿ ಬೇರೆ ಬ್ಯಾಂಕ್ನಲ್ಲಿ ಸಾಲ ಪಡೆಯಲು ಈಗ ಸಾಧ್ಯವಾಗುವುದಿಲ್ಲ. ಎಲ್ಲಾ ಬ್ಯಾಂಕುಗಳೂ ಅರ್ಜಿದಾರರ ಸಾಲದ ವಹಿವಾಟಿನ ವಿವರಗಳಿ ರುವ ವರದಿಯನ್ನು ಬಹಳ ಸುಲಭದಲ್ಲಿ ಕ್ರೆಡಿಟ್ ರೇಟಿಂಗ್ ಬ್ಯೂರೊಗಳಿಂದ ಪಡೆದುಕೊಂಡು ಪರಿಶೀಲನೆ ನಡೆಸಿದ ನಂತರವೇ ಸಾಲ ನೀಡುವ ವಿಚಾರವಾಗಿ ನಿರ್ಧಾರ ಕೈಗೊಳ್ಳುತ್ತವೆ.

ಉದಾಹರಣೆಗೆ, ಕೆನರಾ ಬ್ಯಾಂಕಿನಿಂದ ಗೃಹಸಾಲ ಪಡೆದು ಸುಸ್ತಿದಾರನಾಗಿರುವ ಒಬ್ಬ ವ್ಯಕ್ತಿ ಸಿಂಡಿಕೇಟ್ ಬ್ಯಾಂಕ್ನಲ್ಲಿ ಕಾರು ಸಾಲ ಪಡೆಯಲು ಅರ್ಜಿ ಸಲ್ಲಿಸುತ್ತಾನೆ. ಆದರೆ, ಆತ ಕೆನರಾ ಬ್ಯಾಂಕಿ ನಲ್ಲಿ ಪಡೆದ ಗೃಹಸಾಲವನ್ನೇ ಇನ್ನೂ ತೀರಿಸದೇ ಬಾಕಿ ಉಳಿಸಿದ್ದಾನೆ ಎಂಬುದು ಕ್ರೆಡಿಟ್ ರೇಟಿಂಗ್ ಬ್ಯೂರೊದ ವರದಿ ಮೂಲಕ ಸಿಂಡಿಕೇಟ್ ಬ್ಯಾಂಕ್ ಗಮನಕ್ಕೆ ಬರುತ್ತದೆ.

ಪ್ರತಿ ಗ್ರಾಹಕರ ಸಾಲದ ವರದಿಯಲ್ಲಿ ಬ್ಯಾಂಕ್ ಸಾಲ ಬಾಕಿ ಇರುವುದು ಮಾತ್ರವೇ ಅಲ್ಲ, ಸಾಲ ವನ್ನು ಮರುಪಾವತಿ ಮಾಡುವುದರಲ್ಲಿ ಆತನ ಪ್ರಾಮಾಣಿಕತೆ, ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ನ ಸಾಲವನ್ನು ಸಮಯಕ್ಕೆ ಸರಿಯಾಗಿ ಮರುಪಾವತಿ ಮಾಡುತ್ತಿ ರುವ ಕ್ರಮಗಳೂ ಕೂಡ ವರದಿಯಾಗುತ್ತದೆ. ಪ್ರಾಮಾಣಿಕವಾಗಿ ಸಾಲ ಮರುಪಾವತಿ ಮಾಡುವ ವರಿಗೆ ಹೆಚ್ಚಿನ ಪ್ರಮಾಣದ ಸಾಲದ ಅಂಕಗಳು ದೊರಕುತ್ತವೆ. ಮರುಪಾವತಿ ವಿಳಂಬ, ಸಾಲ ಬಾಕಿ ಉಳಿಸಿಕೊಂಡವರಿಗೆ ಕಡಿಮೆ ಅಂಕಗಳು ದೊರಕು ತ್ತವೆ.

ಸಿಬಿಲ್

ಭಾರತದಲ್ಲಿ ಕ್ರೆಡಿಟ್ ರೇಟಿಂಗ್ ಬ್ಯೂರೋ ಗಳಲ್ಲಿ ಕ್ರೆಡಿಟ್ ಇನ್ಫರ್ಮೇಷನ್ ಬ್ಯೂರೊ ಆಫ್ ಇಂಡಿಯಾ ಲಿ.(CIBIL) ಹೆಸರು ಹೆಚ್ಚು ಕೇಳಿಬರು ತ್ತದೆ. ಈಕ್ವಿಫ್ಯಾಕ್ಸ್ (Equifax) ಸಂಸ್ಥೆ ಇತ್ತೀಚೆಗೆ ಕಾರ್ಯಾರಂಭ ಮಾಡಿದೆ. ಸಿಬಿಲ್ 2000ರ ಆಗಸ್ಟ್ನಲ್ಲಿ ಕಾರ್ಯಾರಂಭ ಮಾಡಿದೆ. ಟ್ರಾಸ್ಸ್ ಯೂನಿಯನ್ ಇಂಟರ್ ನ್ಯಾಷನಲ್, ಸ್ಟೇಟ್ ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಡಿಯಾ, ಐಸಿಐಸಿಐ ಬ್ಯಾಂಕ್, ಬ್ಯಾಂಕ್ ಆಫ್ ಬರೋಡಾ, ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಡಿಯಾ, ಯೂನಿಯನ್ ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಡಿಯಾ, ಇಂಡಿಯನ್ ಓವರ್ಸೀಸ್ ಬ್ಯಾಂಕ್ ‘ಸಿಬಿಲ್’ ಸಂಸ್ಥೆಯ ಪಾಲುದಾರ ಸಂಸ್ಥೆ ಗಳು. 500ಕ್ಕೂ ಅಧಿಕ ಬ್ಯಾಂಕ್ಗಳು ಹಾಗೂ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು ತಮ್ಮಲ್ಲಿ ಸಾಲ ಪಡೆದ ಸಾಲಗಾರರ ಮಾಹಿತಿಗಳನ್ನು ಸಿಬಿಲ್ ಜತೆ ಹಂಚಿಕೊಳ್ಳುತ್ತವೆ.

ಗ್ರಾಹಕರು ತಮ್ಮಲ್ಲಿ ಪಡೆದ ಮತ್ತು ಮರು ಪಾವತಿ ಮಾಡಿದ ಸಾಲದ ವಿವರಗಳನ್ನು ಬ್ಯಾಂಕ್ ಮತ್ತು ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು ಸಿಬಿಲ್ಗೆ ಪ್ರತಿ ತಿಂಗಳೂ ನೀಡುತ್ತವೆ. ಸಿಬಿಲ್ ಪ್ರತಿಯೊಬ್ಬ ಸಾಲ ಗಾರನ ಸಾಲದ ಇತಿಹಾಸವನ್ನು ವರದಿಯಲ್ಲಿ ದಾಖಲಿಸುತ್ತಾ ಹೋಗುತ್ತದೆ.

ಸಾಲಕ್ಕೆ ಅರ್ಜಿ ಸಲ್ಲಿಸಿದ ಗ್ರಾಹಕರಿಗೆ ಸಾಲ ಮಂಜೂರು ಮಾಡುವುದಕ್ಕೂ ಮುನ್ನ ಬ್ಯಾಂಕ್ ಗಳು ಆ ಗ್ರಾಹಕರ ಈ ಮೊದಲಿನ ಸಾಲದ ವಹಿ ವಾಟಿನ ವಿವರಗಳನ್ನು ಸಿಬಿಲ್ನಿಂದ ಪಡೆದು ಕೊಂಡು ಪರಿಶೀಲಿಸುತ್ತವೆ. ಕ್ರೆಡಿಟ್ ಸ್ಕೋರ್ (ಸಾಲ ಸಾಮರ್ಥ್ಯದ ಅಂಕ) ಜಾಸ್ತಿ ಇರುವ ಪ್ರಾಮಾಣಿಕ ಗ್ರಾಹಕರಿಗೆ ಸುಲಭದಲ್ಲಿ ಸಾಲ ದೊರಕುತ್ತದೆ. ಸ್ಕೋರ್ ಕಡಿಮೆ ಇರುವವರ ಗ್ರಾಹಕ ಸಾಲದ ಅರ್ಜಿಯನ್ನು ಬ್ಯಾಂಕ್ ಅಥವಾ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು ತಿರಸ್ಕರಿಸುತ್ತವೆ.

ಸಾಲದ ಅಂಕ

ಸಾಲದ ವರದಿಯಲ್ಲಿ ಅಂಕಗಳನ್ನು ನಮೂದಿಸಲಾಗುತ್ತದೆ. ಈ ಅಂಕಗಳು ಸಾಲಗಾರರ ಸಾಲದ ಸಾಮರ್ಥ್ಯವನ್ನು ಸೂಚಿಸುತ್ತದೆ. ಸಿಬಿಲ್ ಸಾಲದ ಅಂಕ 300ರಿಂದ 900ರ ಮಿತಿಯಲ್ಲಿರುತ್ತದೆ. ಸಿಬಿಲ್ ಪ್ರಕಾರ 750ಕ್ಕಿಂತ ಹೆಚ್ಚು ಅಂಕಗಳಿರುವ ವ್ಯಕ್ತಿಗಳಿಗೆ ಸಾಲ ನೀಡುವ ಪ್ರಮಾಣ ಶೇ ೭೯ರಷ್ಟಿದೆ. ಹೆಚ್ಚು ಸಾಲದ ಅಂಕ ಗಳಿಸುವವರಿಗೆ ಸಾಲ ದೊರಕುವ ಅವಕಾಶ ಮತ್ತು ಪ್ರಮಾಣವೂ ಹೆಚ್ಚೇ ಇರುತ್ತದೆ.

ಸಾಲದ ವರದಿಯು ಮೂರು ವರ್ಷಗಳ ಮಾಹಿತಿಯನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ. ವರದಿಯ ಕಾಲಮಿತಿ ಎರಡು ತಿಂಗಳು ಮಾತ್ರ. ವರದಿಯನ್ನು ಪಡೆದು ಎರಡು ತಿಂಗಳು ಕಳೆದರೆ, ಮತ್ತೊಮ್ಮೆ ವರದಿಯನ್ನು ಸಿಬಿಲ್ನಿಂದ ಪಡೆಯಬೇಕಾಗುತ್ತದೆ.

ಸಾಲ ವರದಿ ಪಡೆಯುವುದು ಹೇಗೆ?

ಸಿಬಿಲ್ನಿಂದ ವ್ಯಕ್ತಿಯೊಬ್ಬರ ಸಾಲದ ವರದಿ ಹಾಗೂ ಸಾಲದ ಅಂಕಗಳ ವಿವರ ಪಡೆಯಲು www.cibil.com ವೆಬ್ಸೈಟ್ನಲ್ಲಿ ಮಾಹಿತಿ ಭರ್ತಿ ಮಾಡಿ ರೂ. ೪೭೦ ಶುಲ್ಕ ಪಾವತಿಸಬೇಕು. ಕೇವಲ ಸಾಲದ ವರದಿಯಷ್ಟೇ ಬೇಕಿದ್ದರೆ ರೂ. ೧೫೪ ಶುಲ್ಕ ಪಾವತಿಸಿದರಾಯಿತು. ಸಾಲದ ವರದಿಯನ್ನು ಸಿಬಿಲ್ ನಿಮ್ಮ ಅಧಿಕೃತ ವಿಳಾಸಕ್ಕೆ ರವಾನಿಸುತ್ತದೆ. ಇ -ಮೇಲ್ ಮೂಲಕವೂ ಸಾಲದ ವರದಿಯನ್ನು ಪಡೆದುಕೊಳ್ಳಬಹುದು.

ಸಾಲದ ಷಾಪಿಂಗ್

ಸಿಬಿಲ್ ಸಾಲಗಾರರಿಗೆ ವೆಬ್ಸೈಟ್ನಲ್ಲಿ ಸಾಲದ ಮಾರುಕಟ್ಟೆ ಆರಂಭಿಸಿದೆ. ಸಾಲದ ಅಂಕ ಹಾಗೂ ಸಾಲದ ವರದಿ ಪಡೆದ ವ್ಯಕ್ತಿಗಳು ಸಿಬಿಲ್ ವೆಬ್ಸೈಟ್ನಲ್ಲಿ ಲಾಗಿನ್ ಮಾಡಿದಾಗ ಬೇರೆ ಬೇರೆ ಬ್ಯಾಂಕುಗಳ ಹಾಗೂ ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳ ಸಾಲದ ವಿವರಗಳು, ಬಡ್ಡಿ ದರ ಹಾಗೂ ಇತರೆ ವಿವರಗಳನ್ನು ಪರಿಶೀಲಿಸಬಹುದಾಗಿದೆ.

ಗ್ರಾಹಕರು ತಮ್ಮ ವಾಸವಿರುವ ನಗರ ಆಥವಾ ಪಟ್ಟಣ ಹಾಗೂ ಆ ಊರಿನಲ್ಲಿರುವ ಬ್ಯಾಂಕುಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡಿದಾಗ ಸ್ವತಃ ಬ್ಯಾಂಕುಗಳೇ ಸಾಲಗಾರರನ್ನು ಸಂಪರ್ಕಿಸುತ್ತವೆ. ಅಂದರೆ, ಗ್ರಾಹಕರ ಸಾಲದ ಅಂಕಗಳನ್ನು ನೋಡಿಯೇ (ಸಾಲಕ್ಕೆ ಅರ್ಜಿ ಸಲ್ಲಿಸುವುದಕ್ಕೂ ಮುನ್ನವೇ) ಬ್ಯಾಂಕುಗಳು ಸಾಲವನ್ನು ಮಂಜೂರು ಮಾಡಲು ಸಜ್ಜಾಗುತ್ತವೆ. ಅಷ್ಟೇ ಅಲ್ಲ, ಗ್ರಾಹಕರನ್ನು ಸಂಪರ್ಕಿಸಿ ‘ನಿಮಗೆ ಸಾಲವೇನಾದರೂ ಬೇಕಿದೆಯೇ’ ಎಂಬ ಪ್ರಸ್ತಾಪವನ್ನೂ ಮುಂದಿಡುತ್ತವೆ.

ಸದ್ಯಕ್ಕೆ ಈ ಸಾಲದ ಮಾರುಕಟ್ಟೆ ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ದಾರರಿಗೆ ಸೀಮಿತವಾಗಿದೆ. ಮುಂಬರುವ ದಿನಗಳಲ್ಲಿ ಗೃಹ ಸಾಲ, ವಾಹನ ಸಾಲ, ವೈಯಕ್ತಿಕ ಸಾಲಗಳಿಗೂ ಈ ಸೌಲಭ್ಯ ಆರಂಭವಾಗಬಹುದು.

ಏಜೆನ್ಸಿಗಳು ನೀಡುವ ಸಾಲ ವರದಿಯಲ್ಲಿಯೂ ಲೋಪ!

ಸಿಬಿಲ್ನ ಸಾಲದ ವರದಿಯಲ್ಲಿಯೂ ಬಹಳಷ್ಟು ವ್ಯಕ್ತಿಗಳಿಗೆ ಸಾಕಷ್ಟು ಲೋಪದೋಷ ಕಂಡು ಬಂದಿವೆ. ಸಾಲ ಮರುಪಾವತಿ ಮಾಡಿದ್ದರೂ ಸಾಲ ಬಾಕಿ ಎಂದು ವರದಿಯಲ್ಲಿ ನಮೂದಿಸಿರುವುದು ಸಾಮಾನ್ಯವಾಗಿದೆ. ಈ ಲೋಪಗಳಿಗೆ ಕಾರಣ ಬ್ಯಾಂಕ್ ಹಾಗೂ ಸಿಬಿಲ್ನ ನಡುವಿನ ಸಂಪರ್ಕ ಹಾಗೂ ಮಾಹಿತಿ ವಿನಿಮಯದ ಕೊರತೆ.

ಮಂಗಳೂರಿನ ವ್ಯಕ್ತಿಯೊಬ್ಬರು ಗೃಹಸಾಲಕ್ಕಾಗಿ ಒಂದು ಬ್ಯಾಂಕ್ಗೆ ಅರ್ಜಿ ಸಲ್ಲಿಸಿದರು. ಆದರೆ, ಸಿಬಿಲ್ನ ಸಾಲದ ವರದಿಯಲ್ಲಿ ಆ ಗ್ರಾಹಕರಿಗೆ ಬೇರೊಂದು ಬ್ಯಾಂಕಿನಲ್ಲಿ ರೂ. ೨ ಲಕ್ಷ ಸಾಲವಿದೆ ಎಂದು ದಾಖಲಾಗಿತ್ತು.

ಆ ಸಾಲವನ್ನು ಮರುಪಾವತಿ ಮಾಡಿದರೆ ಮಾತ್ರವೇ ಗೃಹಸಾಲ ಮಂಜೂರು ಮಾಡಲಾಗುವುದು ಎಂದು ಬ್ಯಾಂಕ್ನವರು ತಿಳಿಸಿದರು.

ಗಮನಿಸಬೇಕಾದ ಸಂಗತಿ ಏನೆಂದರೆ ಆ ವ್ಯಕ್ತಿ ಯಾವುದೇ ಬ್ಯಾಂಕಿನಲ್ಲಿಯೂ ಯಾವುದೇ ಸಾಲವನ್ನು ಬಾಕಿಯಾಗಿಸಿರಲಿಲ್ಲ.

ಆ ಗ್ರಾಹಕರು ಸಿಬಿಲ್ನಿಂದ ತಮ್ಮ ಸಾಲದ ವರದಿಯನ್ನು ಪಡೆದು ಪರಿಶೀಲಿಸಿದಾಗ ಕಾರ್ಪೊರೇಷನ್ ಬ್ಯಾಂಕಿನಲ್ಲಿ ರೂ. ೨ ಲಕ್ಷ ಸಾಲ ಬಾಕಿ ಇದ್ದ ಬಗ್ಗೆ ನಮೂದಿಸಲಾಗಿತ್ತು. ತುರ್ತಾಗಿ ಸಾಲದ ಅಗತ್ಯವಿದ್ದ ಗ್ರಾಹಕರು ಕಾರ್ಪೊರೇಷನ್ ಬ್ಯಾಂಕಿಗೆ ತೆರಳಿ ‘ಯಾವುದೇ ಸಾಲ ಬಾಕಿ ಇಲ್ಲ’ ಎಂದು ದೃಢೀಕರಣ ಪತ್ರ ತಂದು ಸಾಲಕ್ಕೆ ಅರ್ಜಿ ಸಲ್ಲಿಸಿದ್ದ ಬ್ಯಾಂಕ್ಗೆ ನೀಡಿದರು. ಹಾಗಿದ್ದೂ ಸಾಲ ಮಂಜೂರಾಗಲಿಲ್ಲ.

ನಂತರ ಗ್ರಾಹಕರು ಕಾರ್ಪೊರೇಷನ್ ಬ್ಯಾಂಕ್ನ ದೃಢೀಕರಣ ಪತ್ರದೊಂದಿಗೆ ಸಿಬಿಲ್ಗೆ ತಕರಾರು ಅರ್ಜಿ ಸಲ್ಲಿಸಿದರು.

ತಕರಾರು ಅರ್ಜಿ ಸಲ್ಲಿಸಿ ಕೆಲ ದಿನಗಳ ತರುವಾಯ ಸಿಬಿಲ್, ‘ಈ ಗ್ರಾಹಕರು ಯಾವುದೇ ಬ್ಯಾಂಕ್ಗೆ ಸಾಲ ಬಾಕಿ ಇಟ್ಟಿಲ್ಲ’ ಎಂದು ತಿದ್ದುಪಡಿ ವರದಿ ನೀಡಿತು. ತಿದ್ದುಪಡಿ ಸಾಲದ ವರದಿ ಬಂದ ನಂತರವೇ ಗ್ರಾಹಕರಿಗೆ ಗೃಹಸಾಲ ಮಂಜೂರು ಮಾಡಲಾಯಿತು.

ಸಿಬಿಲ್ ಸಾಲದ ದತ್ತಾಂಶ ಸಂಗ್ರಹಿಸಿ ವಿಶ್ಲೇಷಿಸುವಾಗ ಒಂದೇ ಹೆಸರು ಇರುವ ವ್ಯಕ್ತಿಗಳ ಮಾಹಿತಿ ಸಂಗ್ರಹದಲ್ಲಿ ಗೊಂದಲಗಳಾಗಿವೆ. ಕೆಲವೊಮ್ಮೆ ಬೇರೆಯದೇ ವ್ಯಕ್ತಿಯ ಸಾಲದ ಮಾಹಿತಿ ನೀಡಿರುವುದು ಕೂಡ ಕಂಡು ಬಂದಿದೆ.

ಚಂದ್ರಶೇಖರ ಶರ್ಮ ಅವರು ಇತ್ತೀಚೆಗೆ ಸಿಬಿಲ್ನಿಂದ ಸಾಲದ ವರದಿ ಪಡೆದರು. ಸಾಲದ ವರದಿಯಲ್ಲಿ ಚಂದ್ರಶೇಖರ ಎಸ್.ಜಿ. ಎಂಬ ಹೆಸರಿತ್ತು. ಅವರು ಬೇರೆಯದೇ ಚಂದ್ರಶೇಖರ ಆಗಿದ್ದರು.

‘ಯಾರೋ ಚಂದ್ರಶೇಖರ್ ಎಂಬವರು ಬಾಕಿ ಉಳಿಸಿದ್ದ ಸಾಲದ ಮಾಹಿತಿಯನ್ನು ನನ್ನ ಸಾಲದ ವರದಿಯಲ್ಲಿ ನಮೂದಿಸಲಾಗಿದೆ. ನೋಡಿ ಹೇಗೆಲ್ಲಾ ಆಗುತ್ತದೆ’ ಎಂದು ವಿಷಾದಿಸುತ್ತಾರೆ ಚಂದ್ರಶೇಖರ ಶರ್ಮ.

ನೌಕರಿ, ಮನೆ ಬಾಡಿಗೆಗೂ ವರದಿ

ಕೆಲವು ಬ್ಯಾಂಕುಗಳು, ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು, ಸಾಫ್ಟ್ವೇರ್ ಕಂಪೆನಿಗಳು ಉದ್ಯೋಗಾರ್ಥಿಗಳ ಸಂದರ್ಶನದ ವೇಳೆ ಸಾಲದ ವರದಿ ನೀಡುವಂತೆ ಅಭ್ಯರ್ಥಿಗಳನ್ನು ಕೇಳುತ್ತವೆ. ಸಾಲದ ವರದಿಯಲ್ಲಿ ಸಾಲದ ಅಂಕ ಕಡಿಮೆ ಇದ್ದರೆ ಉದ್ಯೋಗ ದೊರಕುವುದು ಕಷ್ಟ. ಇದಕ್ಕೆ ಕಾರಣ ಅಭ್ಯರ್ಥಿಗಳು ತಮ್ಮ ಆರ್ಥಿಕ ಜೀವನದಲ್ಲಿ ಅಪ್ರಾಮಾಣಿಕರಾಗಿದ್ದಾರೆ ಎಂಬ ಅಂಶ. ಇದರ ಪರಿಣಾಮ ಉದ್ಯೋಗ ಪಡೆದುಕೊಳ್ಳುವ ಪ್ರಯತ್ನಕ್ಕೂ ತಟ್ಟುತ್ತದೆ. ಅಮೆರಿಕದಲ್ಲಿ ಮನೆಯನ್ನು ಬಾಡಿಗೆಗೆ ನೀಡುವ ಮುನ್ನ ಮಾಲಿಕರು ಬಾಡಿಗೆದಾರರಿಂದ ಸಾಲದ ವರದಿಯನ್ನು ಕೇಳಿಪಡೆದು ಪರಿಶೀಲಿಸುತ್ತಿದ್ದಾರೆ. ಏಕೆಂದರೆ ಬಾಡಿಗೆ ನೀಡುವ ಸಾಮರ್ಥ್ಯ ಇದೆಯೇ? ನಿಗದಿತ ಸಮಯದಲ್ಲಿ ಬಾಡಿಗೆ ಹಣ ಪಾವತಿಸುತ್ತಾರೆಯೇ? ಎಂಬ ವಿಚಾರಗಳು ಒಮ್ಮೆ ಸಾಲದ ವರದಿಯನ್ನು ವೀಕ್ಷಿಸಿದರೆ ಗೊತ್ತಾಗುತ್ತದೆ ಎಂಬುದು ಅಲ್ಲಿನ ಮನೆ ಮಾಲೀಕರ ನಂಬಿಕೆ.

ಮುಂಬರುವ ದಿನಗಳಲ್ಲಿ ಭಾರತದಲ್ಲೂ ಟೆಲಿಕಾಂ ಕಂಪೆನಿಗಳು ಚಂದಾದಾರರಾಗಲು ಬಯಸುವವರ ಹಾಗೂ ಮನೆ ಮಾಲೀಕರು ಬಾಡಿಗೆದಾರರ ಸಾಲದ ವರದಿಯನ್ನು ಪರಿಶೀಲಿಸುವ ಸಮಯ ಬರಬಹುದು!

ಪ್ರಜಾವಾಣಿ ಆ್ಯಪ್ ಇಲ್ಲಿದೆ: ಆಂಡ್ರಾಯ್ಡ್ | ಐಒಎಸ್ | ವಾಟ್ಸ್ಆ್ಯಪ್, ಎಕ್ಸ್, ಫೇಸ್ಬುಕ್ ಮತ್ತು ಇನ್ಸ್ಟಾಗ್ರಾಂನಲ್ಲಿ ಪ್ರಜಾವಾಣಿ ಫಾಲೋ ಮಾಡಿ.