ಆಳ–ಅಗಲ | Input Tax Credit ಕಾಲಮಿತಿ ಸಡಿಲಿಕೆ: ರಾಜ್ಯಗಳ ಬೊಕ್ಕಸಕ್ಕೆ ಹೊರೆ?

ಕಾಲಮಿತಿ ಸಡಿಲಿಕೆಗೆ ಶಿಫಾರಸು

ಜಿಎಸ್ಟಿ ಮಂಡಳಿಯು ತನ್ನ 53ನೇ ಸಭೆಯಲ್ಲಿ ವರ್ತಕರು ಇನ್ಪುಟ್ ಟ್ಯಾಕ್ಸ್ ಕ್ರೆಡಿಟ್ ಪಡೆಯುವ ಕಾಲಮಿತಿಯ ಸಡಿಲಿಕೆಗೆ ಶಿಫಾರಸು ಮಾಡಿದೆ. ತಯಾರಕರು, ವ್ಯಾಪಾರಿಗಳು ಮತ್ತು ಸೇವಾ ಪೂರೈಕೆದಾರರಿಗೆ ಅನುಕೂಲ ಕಲ್ಪಿಸಲು ಜಿಎಸ್ಟಿ ಕಾಯ್ದೆ 2017ರ ಸೆಕ್ಷನ್ 16(4)ಕ್ಕೆ ತಿದ್ದುಪಡಿಯನ್ನೂ ಪ್ರಸ್ತಾಪಿಸಿದೆ. ಆದರೆ, ಈ ಶಿಫಾರಸು ರಾಜ್ಯಗಳು ಮತ್ತು ಕೇಂದ್ರಾಡಳಿತ ಪ್ರದೇಶಗಳ ಬೊಕ್ಕಸಕ್ಕೆ ಭಾರಿ ಪೆಟ್ಟು ನೀಡುವ ಸಾಧ್ಯತೆಯನ್ನು ಸೃಷ್ಟಿಸಿದೆ.

ದೇಶದ ಪರೋಕ್ಷ ತೆರಿಗೆ ವ್ಯವಸ್ಥೆಯನ್ನು ‘ವ್ಯಾಪಾರಿ ಸ್ನೇಹಿ’ಗೊಳಿಸಲು 2017ರ ಜುಲೈ 1ರಂದು ಸರಕು ಮತ್ತು ಸೇವಾ ತೆರಿಗೆ (ಜಿಎಸ್ಟಿ) ಜಾರಿಗೆ ಬಂದಿತು. ದೇಶೀಯ ತೆರಿಗೆಗಳ ಸರಳೀಕರಣ ಮತ್ತು ಏಕರೂಪಗೊಳಿಸುವುದು ಇದರ ಮೂಲ ಉದ್ದೇಶ. ತೆರಿಗೆ ಆದಾಯ ಹೆಚ್ಚಿಸುವ ಜೊತೆಗೆ, ಆರ್ಥಿಕತೆಯಲ್ಲಿನ ನ್ಯೂನತೆ ಸರಿಪಡಿಸುವ ಬಹುದೊಡ್ಡ ನಿರೀಕ್ಷೆಯನ್ನೂ ಹೊಂದಲಾಗಿತ್ತು.

ಏಳು ವರ್ಷಗಳ ಅವಧಿಯಲ್ಲಿ ತೆರಿಗೆ ಸಂಗ್ರಹದಲ್ಲಿ ಶೇ 0.72ರಿಂದ (ಜಿಎಸ್ಟಿ ಪೂರ್ವ) ಶೇ 1.22ರಷ್ಟು (2018-2023) ಹೆಚ್ಚಳವಾಗಿದೆ. ಜಿಎಸ್ಟಿ ಪರಿಹಾರ ಮೊತ್ತದ ಹೊರತಾಗಿ ರಾಜ್ಯಗಳ ಆದಾಯದಲ್ಲಿ

ಶೇ 1.15ರಷ್ಟು ಏರಿಕೆಯಾಗಿದೆ ಎಂದು ಕೇಂದ್ರ ಸರ್ಕಾರ ಹೇಳಿದೆ.

ಜಿಎಸ್ಟಿ ಬಹುಹಂತದ ತೆರಿಗೆ ವ್ಯವಸ್ಥೆ. ಪ್ರತಿ ಮೌಲ್ಯ ಸೇರ್ಪಡೆಯ ಮೇಲೆ ಹಾಗೂ ಮಾರಾಟದ ಪ್ರತಿ ಹಂತದಲ್ಲಿ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ. ಕಚ್ಚಾ ಸಾಮಗ್ರಿಗಳ ಖರೀದಿಯಿಂದ ಹಿಡಿದು ಉತ್ಪಾದನೆ, ತಯಾರಾದ ಸರಕುಗಳ ದಾಸ್ತಾನು, ಸಗಟು ಮತ್ತು ಚಿಲ್ಲರೆ ಮಾರಾಟದ ಮೂಲಕ ಯಾವುದೇ ಸರಕು ಗ್ರಾಹಕರ ಕೈ ಸೇರುವವರೆಗೂ ವಿತ್ತೀಯ ಮೌಲ್ಯ ಸೇರ್ಪಡೆಯಾಗುತ್ತದೆ.

ಉದಾಹರಣೆಗೆ ಕಂಪನಿಯೊಂದು ಬಿಸ್ಕತ್ ತಯಾರಿಸುತ್ತದೆ ಎಂದಿಟ್ಟುಕೊಳ್ಳಿ. ಇದಕ್ಕಾಗಿ ಸಕ್ಕರೆ, ಹಿಟ್ಟು ಮತ್ತು ಇತರೆ ಪದಾರ್ಥಗಳನ್ನು ಖರೀದಿಸುತ್ತದೆ. ಹಿಟ್ಟು ಮತ್ತು ಸಕ್ಕರೆ ಬೆರೆಸಿ ಬಿಸ್ಕತ್ಗಳನ್ನು ತಯಾರಿಸುವಾಗ ಒಳಹರಿವಿನ ಮೌಲ್ಯ ಏರಿಕೆಯಾಗುತ್ತದೆ. ಅವುಗಳನ್ನು ದಾಸ್ತಾನು ಏಜೆಂಟ್ಗೆ ಮಾರಾಟ ಮಾಡಲಾಗುತ್ತದೆ. ಆತ ಅವುಗಳನ್ನು ದೊಡ್ಡ ಬಾಕ್ಸ್ಗಳಲ್ಲಿ ಪ್ಯಾಕಿಂಗ್ ಮಾಡಿ ಲೇಬಲ್ ಅಂಟಿಸುತ್ತಾನೆ. ಆಗ ಬಿಸ್ಕತ್ಗಳಿಗೆ ಮತ್ತೊಂದು ಮೌಲ್ಯ ಸೇರ್ಪಡೆಯಾಗುತ್ತದೆ.

ಬಳಿಕ, ಆ ಏಜೆಂಟ್ ಚಿಲ್ಲರೆ ವ್ಯಾಪಾರಿಗಳಿಗೆ ಮಾರಾಟ ಮಾಡುತ್ತಾನೆ. ಆ ವ್ಯಾಪಾರಿಗಳು ಸಣ್ಣ ಪ್ರಮಾಣದ ಪ್ಯಾಕ್ಗಳನ್ನು ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಮಾರಾಟ ಮಾಡಿ ಅದರ ಮೌಲ್ಯ ಹೆಚ್ಚಿಸುತ್ತಾರೆ. ಈ ಮೌಲ್ಯದ ಸೇರ್ಪಡೆ ಮೇಲೆ ಜಿಎಸ್ಟಿ ವಿಧಿಸಲಾಗುತ್ತದೆ. ಸರಕು ಮತ್ತು ಸೇವೆಗಳ ಈ ವರ್ಗೀಕರಣ, ಮರುವರ್ಗೀಕರಣದಂತಹ ಸಂಕೀರ್ಣತೆಯು ಗೋಜಲಾಗಿದೆ. ಆದರೆ, ತೆರಿಗೆ ನೆಲೆಯ

ವಿಸ್ತರಣೆಯಲ್ಲಿ ಜಿಎಸ್ಟಿ ಸಹಕಾರಿಯಾಗಿದೆ ಎಂಬುದರಲ್ಲಿ ಎರಡು ಮಾತಿಲ್ಲ.

ಏನಿದು ಇನ್ಪುಟ್ ಟ್ಯಾಕ್ಸ್ ಕ್ರೆಡಿಟ್?

ವರ್ತಕರು ತೆರಿಗೆ ಪಾವತಿಸಿದ ಬಳಿಕ ಉತ್ಪನ್ನ ಖರೀದಿಸುತ್ತಾರೆ. ಅದನ್ನು ವಹಿವಾಟು ಮಾಡುವಾಗ ತೆರಿಗೆ ಪಾವತಿಸಿದರೆ ಹಿಂದಿನ ತೆರಿಗೆ ಮೊತ್ತವನ್ನು ಕ್ಲೇಮು ಮಾಡಿಕೊಳ್ಳಲು ಅವಕಾಶವಿದೆ. ಇದಕ್ಕೆ ಹೂಡುವಳಿ ತೆರಿಗೆ ಜಮೆ (ಇನ್ಪುಟ್ ಟ್ಯಾಕ್ಸ್ ಕ್ರೆಡಿಟ್) ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ. ಒಂದೇ ಉತ್ಪನ್ನಕ್ಕೆ ಎರಡು ಬಾರಿ ತೆರಿಗೆ ಪಾವತಿಸಬಾರದು ಎಂಬುದು ಸರ್ಕಾರದ ಉದ್ದೇಶ.

ಪ್ರತಿ ಹಂತದಲ್ಲೂ ಹೂಡುವಳಿ ತೆರಿಗೆ ಜಮೆಗೆ ಅವಕಾಶ ಸಿಗಲಿದೆ ಎಂದು ಜಿಎಸ್ಟಿ ಜಾರಿಯ ಆರಂಭದಲ್ಲಿ ಹೇಳಲಾಗಿತ್ತು. ಸರಕು ಮತ್ತು ಸೇವೆಗಳು ಅಗ್ಗವಾಗಲಿವೆ ಎಂದು ಸರ್ಕಾರವು ಜನರಿಗೆ ಪರೋಕ್ಷವಾಗಿ ತಿಳಿವಳಿಕೆ ನೀಡಿತ್ತು. ಅಂತಹ ಚಮತ್ಕಾರವೇನೂ ನಡೆದಿಲ್ಲ. ಅಂದ ಹಾಗೆ, ಸರಕು ಮತ್ತು ಸೇವೆಗಳ ಬೆಲೆ ಎಂದಿಗೂ ಕಡಿಮೆಯಾಗಿಲ್ಲ. ತಯಾರಕರು, ವ್ಯಾಪಾರಿಗಳು ಮತ್ತು ಸೇವಾ ಪೂರೈಕೆದಾರರ ಜೇಬಿಗೆ ಹೂಡುವಳಿ ತೆರಿಗೆ ಜಮೆಯಾಗುತ್ತಿದೆ ಅಷ್ಟೇ.

ಶ್ರೀಮಂತರಿಗೆ ಹೋಲಿಸಿದರೆ ಬಡವರು ಮತ್ತು ಕೆಳ ಮಧ್ಯಮ ವರ್ಗದ ಜನರು ಹೆಚ್ಚಿನ ಪ್ರಮಾಣದಲ್ಲಿ ಪರೋಕ್ಷ ತೆರಿಗೆ ಪಾವತಿಸುತ್ತಾರೆ. ಸಿರಿವಂತರು ಪ್ರತಿದಿನದ ಬಳಕೆಗಾಗಿ ತಾವು ಗಳಿಸಿದ ಒಟ್ಟು ಆದಾಯದಲ್ಲಿ ಸಣ್ಣ ಭಾಗವನ್ನಷ್ಟೇ ಸರಕು ಮತ್ತು ಸೇವೆಗೆ ವಿನಿಯೋಗಿಸುತ್ತಾರೆ. ಬಡವರದ್ದು ಇದಕ್ಕೆ ತದ್ವಿರುದ್ಧ ಸ್ಥಿತಿ. ಅವರ ಬಹುತೇಕ ಆದಾಯವು ಜಿಎಸ್ಟಿ ಒಳಗೊಂಡಿರುವ ಸರಕು ಮತ್ತು ಸೇವೆಯ ಮೇಲೆ ವಿನಿಯೋಗವಾಗುತ್ತದೆ. ಅಗತ್ಯ ವಸ್ತುಗಳ ಬೆಲೆ ಏರಿಕೆಯಿಂದಾಗಿ ಅವರ ಮೇಲೆಯೇ ಜಿಎಸ್ಟಿಯ ‘ಹೊಣೆ-ಹೊರೆ’ ಹೆಚ್ಚು.

ಅವಾಂತರ ಸೃಷ್ಟಿಸಿದ ಶಿಫಾರಸು

ಪರೋಕ್ಷ ತೆರಿಗೆಗೆ ಸಂಬಂಧಿಸಿದಂತೆ ಕಾಲಕಾಲಕ್ಕೆ ಸುಧಾರಣಾ ಕ್ರಮಗಳನ್ನು ಕೈಗೊಳ್ಳುವುದು ಜಿಎಸ್ಟಿ ಮಂಡಳಿಯ ಜವಾಬ್ದಾರಿ. ಇದಕ್ಕೆ ಅನುಗುಣವಾಗಿ ಸರ್ಕಾರಕ್ಕೆ ಶಿಫಾರಸುಗಳನ್ನು ಮಾಡುತ್ತದೆ. ಕೇಂದ್ರ ಹಣಕಾಸು ಸಚಿವರು ಮಂಡಳಿಯ ಅಧ್ಯಕ್ಷರಾಗಿದ್ದರೆ, ಕೇಂದ್ರ ಹಣಕಾಸು ಖಾತೆಯ ರಾಜ್ಯ ಸಚಿವ ಸೇರಿ ರಾಜ್ಯಗಳು ಮತ್ತು ಕೇಂದ್ರಾಡಳಿತ ಪ್ರದೇಶಗಳ ಹಣಕಾಸು ಸಚಿವರು

ಸದಸ್ಯರಾಗಿರುತ್ತಾರೆ.

ಎಂಟು ತಿಂಗಳ ಬಳಿಕ ಇತ್ತೀಚೆಗೆ ಮಂಡಳಿಯ 53ನೇ ಸಭೆ ನಡೆಯಿತು. 2017-18, 2018-19, 2019-20 ಹಾಗೂ 2020-21ನೇ ಆರ್ಥಿಕ ವರ್ಷಗಳಿಗೆ ಇನ್ಪುಟ್ ಟ್ಯಾಕ್ಸ್ ಕ್ರೆಡಿಟ್ ಪಡೆಯುವ ಕಾಲಮಿತಿಯ ಸಡಿಲಿಕೆಗೆ ಮಂಡಳಿಯು ಶಿಫಾರಸು ಮಾಡಿದೆ. ತಯಾರಕರು, ವ್ಯಾಪಾರಿಗಳು ಮತ್ತು ಸೇವಾ ಪೂರೈಕೆದಾರರಿಗೆ ಅನುಕೂಲ ಕಲ್ಪಿಸಲು ಕೇಂದ್ರ ಸರಕು ಮತ್ತು ಸೇವಾ ತೆರಿಗೆ ಕಾಯ್ದೆ 2017ರ ಸೆಕ್ಷನ್ 16(4)ಕ್ಕೆ ತಿದ್ದುಪಡಿಯನ್ನೂ ಪ್ರಸ್ತಾಪಿಸಿದೆ. ಆದರೆ, ಈ ಶಿಫಾರಸು ರಾಜ್ಯಗಳು ಮತ್ತು ಕೇಂದ್ರಾಡಳಿತ ಪ್ರದೇಶಗಳ ಬೊಕ್ಕಸಕ್ಕೆ ಭಾರಿ ಪೆಟ್ಟು ನೀಡಲಿದೆ ಎಂದು ಹಣಕಾಸು ತಜ್ಞರು ಹೇಳುತ್ತಾರೆ.

ರಾಜಸ್ವ ಸಂಗ್ರಹಕ್ಕೆ ತೊಡಕಾಗುವ ಮಂಡಳಿಯ ಈ ಶಿಫಾರಸು ಕುರಿತು ಸಭೆಯಲ್ಲಿ ಪಾಲ್ಗೊಂಡಿದ್ದ ರಾಜ್ಯಗಳ ಹಣಕಾಸು ಸಚಿವರು ಚಕಾರ ಎತ್ತಿಲ್ಲ. ಒಂದು ವೇಳೆ ಶಿಫಾರಸು ಅನುಷ್ಠಾನಗೊಂಡರೆ ಸೂಚಿಸಿರುವ ಈ ಆರ್ಥಿಕ ವರ್ಷಗಳಿಗೆ ಸಂಬಂಧಿಸಿದಂತೆ ತೆರಿಗೆ ಮರುಪಾವತಿ (ರೀಫಂಡ್) ಮಾಡುವುದು ರಾಜ್ಯಗಳಿಗೆ ದೊಡ್ಡ ಆರ್ಥಿಕ ಹೊರೆಯಾಗಲಿದೆ. ಅದರಲ್ಲೂ ಸಣ್ಣ ರಾಜ್ಯಗಳ ಹಣಕಾಸಿನ ಸ್ಥಿತಿ ಅಯೋಮಯವಾಗಲಿದೆ.

ರಾಜ್ಯಮಟ್ಟದಲ್ಲಿ ವಾಣಿಜ್ಯ ತೆರಿಗೆ ಅಧಿಕಾರಿಗಳು ಆಡಿಟ್ ವೇಳೆ ತೆರಿಗೆ ವ್ಯತ್ಯಾಸವನ್ನು ಪತ್ತೆ ಹಚ್ಚಿ ಸಂಬಂಧಪಟ್ಟ ಕಂಪನಿಗಳು, ಸಂಸ್ಥೆಗಳು, ವ್ಯಾಪಾರಿಗಳಿಗೆ ನೋಟಿಸ್ ನೀಡಿದ್ದಾರೆ. ಇನ್ಪುಟ್ ಟ್ಯಾಕ್ಸ್ ಕ್ರೆಡಿಟ್ ವಂಚನೆಯನ್ನೂ ಬಯಲಿಗೆ ಎಳೆದು ತಪ್ಪಿತಸ್ಥರಿಂದ ತೆರಿಗೆ ವಸೂಲಿ ಮಾಡಿ, ರಾಜ್ಯಗಳ ಬೊಕ್ಕಸಕ್ಕೆ ರಾಜಸ್ವವನ್ನು ತುಂಬಿಸಿದ್ದಾರೆ.

ತೆರಿಗೆ ವ್ಯತ್ಯಾಸ ಸಂಬಂಧ ನೋಟಿಸ್ ಪಡೆದವರು ಜಿಎಸ್ಟಿ ಮೇಲ್ಮನವಿ ನ್ಯಾಯಮಂಡಳಿ ಮತ್ತು ನ್ಯಾಯಾಲಯಗಳಿಗೆ ಮೇಲ್ಮನವಿ ಸಲ್ಲಿಸುತ್ತಾರೆ. ಇಂತಹ ಸಾವಿರಾರು ಪ್ರಕರಣಗಳು ವಿವಿಧ ಹಂತದಲ್ಲಿ ವಿಚಾರಣೆಗೆ ಬಾಕಿ ಉಳಿದಿವೆ.

‘ಹಾಗಾಗಿ, ಶಿಫಾರಸು ಜಾರಿಗೊಂಡರೆ ಇನ್ಪುಟ್ ಟ್ಯಾಕ್ಸ್ ಕ್ರೆಡಿಟ್ ಕೋರಿ ಲಕ್ಷಾಂತರ ಅರ್ಜಿಗಳು ಸಲ್ಲಿಕೆಯಾಗಬಹುದು. ಈಗಾಗಲೇ, ಇಲಾಖೆ ತಿರಸ್ಕರಿಸಿರುವ ಅರ್ಜಿದಾರರು ಮತ್ತೆ ಅರ್ಜಿ ಸಲ್ಲಿಸುವ ಸಾಧ್ಯತೆಯಿದೆ. ಮರುಪಾವತಿ ಮಾಡದಿದ್ದರೆ ಅವರೆಲ್ಲರೂ ನ್ಯಾಯಾಲಯಗಳ ಮೆಟ್ಟಿಲೇರುತ್ತಾರೆ. ಇವುಗಳನ್ನು ಆಡಿಟ್ ಮಾಡಿ ಮರುಪಾವತಿ ಮಾಡುವುದರಲ್ಲಿಯೇ ತೆರಿಗೆ ಅಧಿಕಾರಿಗಳ ಕೆಲಸ ಮುಗಿದು ಹೋಗಲಿದೆ. ಸಿಬ್ಬಂದಿ ಕೊರತೆಯಿಂದ ಬಳಲುತ್ತಿರುವ ಇಲಾಖೆಗೆ ಇದು ಸವಾಲಾಗಲಿದೆ. ಜೊತೆಗೆ, ಮಾಸಿಕವಾರು ತೆರಿಗೆ ಸಂಗ್ರಹದ ಮೇಲೆ ವ್ಯತಿರಿಕ್ತ ಪರಿಣಾಮ ಬೀರಲಿದ್ದು, ರಾಜ್ಯ ಖಜಾನೆಯು ಬಿಕ್ಕಟ್ಟಿಗೆ ಸಿಲುಕಲಿದೆ’ ಎಂಬುದು ಆರ್ಥಿಕ ತಜ್ಞರ ಅಭಿಪ್ರಾಯ.

ಮತ್ತೊಂದೆಡೆ, ಸರ್ಕಾರಗಳು ಬೊಕ್ಕಸದಿಂದ ಸಾವಿರಾರು ಕೋಟಿ ರೂಪಾಯಿಗಳನ್ನು ವರ್ತಕರಿಗೆ ಮರುಪಾವತಿ ಮಾಡಬೇಕಿರುವುದರಿಂದ ಸಾರ್ವಜನಿಕ ವೆಚ್ಚದ ಪ್ರಮಾಣವೂ ಕಡಿಮೆಯಾಗಲಿದೆ. ಇದು ಅಭಿವೃದ್ಧಿಗೆ ಕಂಟಕವಾಗಲಿದ್ದು, ರಾಜ್ಯಗಳ ಜಿಡಿಪಿ ಬೆಳವಣಿಗೆಗೂ ತೊಡಕಾಗಲಿದೆ ಎಂದು ಹೇಳುತ್ತಾರೆ.

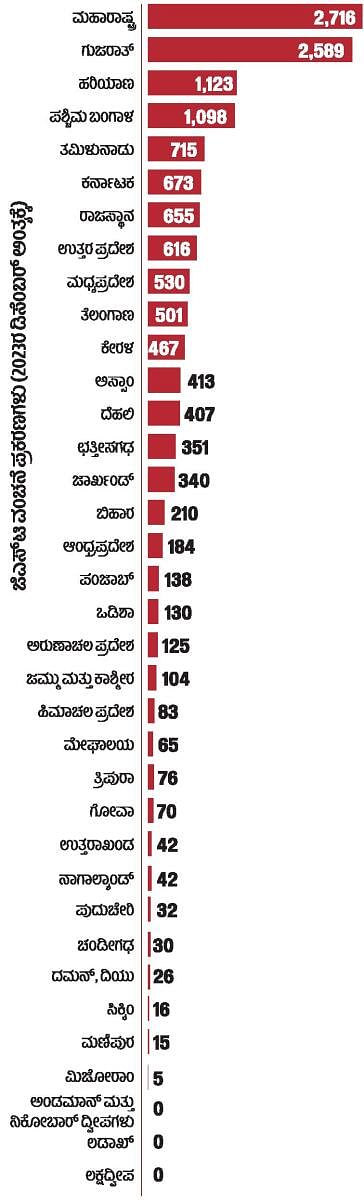

ಸದ್ಯ, ನಕಲಿ ಇನ್ವಾಯ್ಸ್ಗಳನ್ನು ಪತ್ತೆ ಹಚ್ಚುವುದೇ ಕೇಂದ್ರ ಮತ್ತು ರಾಜ್ಯಗಳಿಗೆ ಸವಾಲಾಗಿದೆ. 2023ರ ಡಿಸೆಂಬರ್ ಅಂತ್ಯಕ್ಕೆ ಜಿಎಸ್ಟಿ ಗುಪ್ತಚರ ಮಹಾನಿರ್ದೇಶನಾಲಯವು (ಡಿಜಿಜಿಐ) ದೇಶದಲ್ಲಿ ಒಟ್ಟು 14,597 ವಂಚನೆ ಪ್ರಕರಣಗಳನ್ನು ಪತ್ತೆ ಹೆಚ್ಚಿದೆ. ಇನ್ಪುಟ್ ಟ್ಯಾಕ್ಸ್ ಕ್ರೆಡಿಟ್ ವಂಚನೆಯ ಮೊತ್ತ ₹1.98 ಲಕ್ಷ ಕೋಟಿ ಆಗಿದೆ ಎಂದು ಕೇಂದ್ರ ಹಣಕಾಸು ಸಚಿವಾಲಯದ ವರದಿ ಹೇಳಿದೆ.

ಸೆಕ್ಷನ್ 16(4) ಹೇಳುವುದೇನು?

ಕೇಂದ್ರ ಸರಕು ಮತ್ತು ಸೇವಾ ತೆರಿಗೆ ಕಾಯ್ದೆ 2017ರ ಸೆಕ್ಷನ್ 16(4) ಅಡಿ ಇನ್ಪುಟ್ ಟ್ಯಾಕ್ಸ್ ಕ್ರೆಡಿಟ್ ಪ್ರಯೋಜನ ಪಡೆಯಲು ಕಾಲಮಿತಿ ನಿಗದಿಪಡಿಸಲಾಗಿದೆ. 2017-18ರಿಂದ 2020-21ನೇ ಸಾಲಿಗೆ ಈ ಪ್ರಯೋಜನ ಪಡೆಯಲು ಆಯಾ ವರ್ಷದ ಸೆಪ್ಟೆಂಬರ್ 30 ಅಂತಿಮ ದಿನವಾಗಿತ್ತು. ಸರ್ಕಾರವು 2022ರಲ್ಲಿ ಇದಕ್ಕೆ ತಿದ್ದುಪಡಿ ತಂದು ನವೆಂಬರ್ 30ರ ಅಂತಿಮ ಗಡುವು ನಿಗದಿಪಡಿಸಿದೆ.

ಇನ್ವಾಯ್ಸ್ ಅಥವಾ ಡೆಬಿಟ್ ನೋಟ್ಗೆ ಸಂಬಂಧಿಸಿದಂತೆ ಅಥವಾ ವಾರ್ಷಿಕ ರಿಟರ್ನ್ಸ್ ಸಲ್ಲಿಸಿದ ಬಳಿಕ ಈ ನಿಗದಿಪಡಿಸಿದ ಅವಧಿ ಮೀರಿ ಇನ್ಪುಟ್ ಟ್ಯಾಕ್ಸ್ ಕ್ರೆಡಿಟ್ ಪಡೆಯಲು ಈ ಸೆಕ್ಷನ್ನಡಿ ನಿರ್ಬಂಧ ಹೇರಲಾಗಿದೆ.

ಕಾಯ್ದೆ ಜಾರಿಯ ಆರಂಭದಿಂದಲೂ ಸೆಕ್ಷನ್ 16(4 )ರ ಸಾಂವಿಧಾನಿಕ ಸಿಂಧುತ್ವವು ಚರ್ಚಾಸ್ಪದ ವಿಷಯವಾಗಿದೆ. ಈ ನಿಬಂಧನೆಯು ಸಂವಿಧಾನದ 19(1)(ಜಿ) (ವ್ಯಾಪಾರ, ವೃತ್ತಿ ಮತ್ತು ಉದ್ಯೋಗ ಸ್ವಾತಂತ್ರ್ಯದ ಹಕ್ಕು) ಹಾಗೂ 300(ಎ) ವಿಧಿಯ (ವ್ಯಕ್ತಿಯ ಖಾಸಗಿ ಆಸ್ತಿ ಕಸಿದುಕೊಳ್ಳಲು ರಾಜ್ಯವು ಸರಿಯಾದ ಕಾರ್ಯ ವಿಧಾನ ಹಾಗೂ ಕಾನೂನಿನ ಅಧಿಕಾರ ಅನುಸರಿಸಬೇಕು) ಉಲ್ಲಂಘನೆಯಾಗಿದೆ ಎಂಬುದು ವರ್ತಕರ ವಲಯದ ಗಂಭೀರ ಆರೋಪ.

ಹಲವು ವರ್ತಕರು 2021ರಲ್ಲಿ ಇದನ್ನು ಪ್ರಶ್ನಿಸಿ ಪಟ್ನಾ ಹೈಕೋರ್ಟ್ನ ಮೆಟ್ಟಿಲೇರಿದ್ದರು. ಇದನ್ನು ಕಡ್ಡಾಯಗೊಳಿಸಬಾರದು ಎಂದು ಕೋರಿದ್ದರು. 2023ರಲ್ಲಿ ಈ ಅರ್ಜಿಗಳ ಅಂತಿಮ ವಿಚಾರಣೆ ನಡೆಸಿದ ಹೈಕೋರ್ಟ್ನ ವಿಭಾಗೀಯ ಪೀಠವು, ಈ ಸೆಕ್ಷನ್ನ ಸಾಂವಿಧಾನಿಕ ಸಿಂಧುತ್ವವನ್ನು ಎತ್ತಿ ಹಿಡಿದಿದೆ.

ರಾಜ್ಯಕ್ಕೆ ₹ 5,000 ಕೋಟಿ ಖೋತಾ?

ದೇಶದಲ್ಲಿಯೇ ಅತಿಹೆಚ್ಚು ಜಿಎಸ್ಟಿ ಸಂಗ್ರಹವಾಗುವ ರಾಜ್ಯಗಳ ಪೈಕಿ ಕರ್ನಾಟಕವು ಎರಡನೇ ಸ್ಥಾನದಲ್ಲಿದೆ. ಸರ್ಕಾರದ ಬಿಗಿಯಾದ ಕ್ರಮ ಮತ್ತು ವಾಣಿಜ್ಯ ತೆರಿಗೆ ಅಧಿಕಾರಿಗಳ ಶ್ರಮದಿಂದಾಗಿ ಮಾಸಿಕವಾರು ನಿರೀಕ್ಷಿತ ಗುರಿ ಸಾಧನೆಯಾಗುತ್ತಿದೆ. ಜಿಎಸ್ಟಿ ಮಂಡಳಿಯ ಶಿಫಾರಸು ಅನುಷ್ಠಾನಗೊಂಡರೆ ರಾಜ್ಯದ ಬೊಕ್ಕಸಕ್ಕೆ ಭಾರಿ ಪೆಟ್ಟು ಬೀಳುವ ಸಾಧ್ಯತೆಯಿದೆ.

2017-18ರಿಂದ 2020-21ರ ವರೆಗೆ ಸುಮಾರು ₹5 ಸಾವಿರ ಕೋಟಿಯನ್ನು ಮರುಪಾವತಿ ಮಾಡಬೇಕಾಗುತ್ತದೆ. ಈಗಾಗಲೇ, ವಿವಿಧ ಯೋಜನೆಗಳಿಗೆ ಹಣಕಾಸಿನ ಕೊರತೆ

ಎದುರಿಸುತ್ತಿರುವ ಸರ್ಕಾರವು, ಮತ್ತಷ್ಟು ಆರ್ಥಿಕ ಮುಗ್ಗಟ್ಟಿಗೆ ಸಿಲುಕಲಿದೆ ಎಂದು ಹಣಕಾಸು ತಜ್ಞರು ಹೇಳುತ್ತಾರೆ.

ಪ್ರಜಾವಾಣಿ ಆ್ಯಪ್ ಇಲ್ಲಿದೆ: ಆಂಡ್ರಾಯ್ಡ್ | ಐಒಎಸ್ | ವಾಟ್ಸ್ಆ್ಯಪ್, ಎಕ್ಸ್, ಫೇಸ್ಬುಕ್ ಮತ್ತು ಇನ್ಸ್ಟಾಗ್ರಾಂನಲ್ಲಿ ಪ್ರಜಾವಾಣಿ ಫಾಲೋ ಮಾಡಿ.